انجام کارهای اداری در کشور ما همیشه ترسناک هستند و ما را یاد صفهای طولانی و سیستمهای قطع میاندازد. گرفتن کد مالیاتی هم از همان کارهای اداری است که شاید در نگاه اول سخت و پیچیده به نظر برسد اما در حقیقت اصلاً اینطور نیست. خوشبختانه ادارۀ امور مالیاتی ایران دریافت کد مالیاتی را بسیار آسان کرده که ما هم قرار است در این مقاله آن را به شما آموزش بدهیم.

در این مطلب علاوه بر آموزش دریافت کد مالیاتی قرار است که به سؤالات زیر هم پاسخ بدهیم:

– چه افرادی باید کد مالیاتی بگیرند و چه افرادی معاف هستند؟

– چه زمانی باید برای گرفتن کد مالیاتی اقدام کنیم؟

– بعد از دریافت کد مالیاتی باید چه کار کنیم؟

کد مالیاتی چیست؟

کد مالیاتی یک کد رهگیری 12 رقمی برای شناسایی مشمولین پرداخت مالیات است و میزان مالیاتهای پرداختی را شفاف میکند. این کد برای برای جلوگیری از فرار مالیاتی و همچنین جلوگیری از پولشویی صادر میشود.

قوانین جدید مالیاتی کشورمان میگوید که از اول بهمن 1399، کسبوکارها برای گرفتن درگاه پرداخت اینترنتی (واسط یا مستقیم) و دستگاه کارتخوان باید کد مالیاتی داشته باشند. این کد را میتوانید از سامانۀ سازمان امور مالیاتی دریافت کنید و نیازی به مراجعۀ حضوری نیست.

در ادامۀ مقاله بهطور مفصل و قدم به قدم به شما آموزش میدهیم که چگونه کد مالیاتی خودتان را از این سامانه بگیرید؛ اما قبل از آن به این سؤال پاسخ میدهیم که اصلاً چرا باید کد مالیاتی بگیریم؟

چرا باید کد مالیاتی بگیریم؟ کاربردش چیست؟

دریافت کد مالیاتی برای یک شرکت فایدههای زیادی دارد که در زیر 5 مورد از آنها را آوردهایم.

1- کد مالیاتی = اعتبار سازمان

کد مالیاتی به سازمان شما اعتبار میدهد. اگر شرکت شما فاقد این کد باشد و بخواهید که در معاملهای وارد شوید، از طرف شرکت مقابلتان مورد اعتماد نخواهید بود. در نتیجه یک معاملۀ سودآور را از دست میدهید و جای شما را سازمان رقیبتان میگیرد. پس لطفاً برای اعتبارتان هم که شده گرفتن کد مالیاتی را پشت گوش نیندازید!

پیشنهاد میکنیم این مقاله را هم مطالعه کنید: راهنمای راه اندازی کسب و کار موفق در ۱۵ گام ساده

2- گرید برای مناقصهها و مزایدهها

مناقصهها و مزایدهها معمولاً معاملههای بسیار پرسودی را نصیب اشخاص حقوقی میکنند. یکی از شرایط مهم برای شرکت در این مناقصهها و مزایدهها داشتن گرید است. شما در صورتی میتوانید در یک مناقصه یا مزایده شرکت کنید که شرکت مناقصهگذار یا مزایدهگذار از شما رزومه یا پاکت پیشنهاد قیمت بخواهد و این کار تنها در صورتی قابل قبول است که شرکت شما دارای گرید باشد.

برای اینکه شرکت شما گرید داشته باشد، لازم است که حتماً کد مالیاتی آن را گرفته باشید؛ اما اگر کد مالیاتی نداشته باشید باید با معاملات پرسود خداحافظی کنید.

3- اخذ کارت بازرگانی

به جز انجام معاملات با شرکتهای دیگر و شرکت در مناقصهها و مزایدهها، صادرات و واردات هم برای کسبوکار شما سود زیادی دارد. برای صادرات و واردات در ایران هم نیاز به کارت بازرگانی دارید. اگر میخواهید کارت بازرگانی داشته باشید، لازمهاش این است که کد مالیاتی خود را از قبل گرفته باشید.

4- بهرهمندی از معافیتهای مالیاتی

شیرینترین کاربرد گرفتن کد مالیاتی، بهرهمندی از معافیتهای مالیاتی است. اگر هر شخص حقیقی و حقوقی وظایف مالیاتی خود را بهموقع و درست انجام دهد نهتنها جریمه نمیشود بلکه از بعضی معافیتهای مالیاتی هم بهرهمند میشود.

5- ارسال اظهارنامۀ مالیاتی

برای اینکه وظایف مالیاتی خود را بهدرستی انجام دهید لازم است که هر ساله اظهارنامۀ مالیاتی خود را تنظیم کنید. برای تنظیم و ارسال این اظهارنامه حتماً باید کد مالیاتی داشته باشید.

جمعبندی: اگر بخواهیم بهطور خلاصه از کاربردهای گرفتن کد مالیاتی بگوییم، میتوانیم به افزایش اعتبار سازمان، گرید برای مناقصهها و مزایدهها، گرفتن کارت بازرگانی برای صادرات و واردات، بهرهمندی از معافیتهای مالیاتی و ثبت اظهارنامۀ مالیاتی اشاره کنیم.

در ادامۀ مقاله هم متوجه میشوید که آیا لازم است کد مالیاتی بگیرید یا معاف از دریافت آن هستید.

چه افرادی باید کد مالیاتی داشته باشند؟

افرادی که در ادامه از آنها اسم میبریم باید برای گرفتن کد مالیاتی اقدام کنند:

– تمامی اشخاص حقیقی و حقوقی که کالایی توزیع میکنند؛

– تمامی اشخاص حقیقی و حقوقی که خدماتی ارائه میدهند؛

– تمامی اشخاص حقیقی و حقوقی که به تولید، مونتاژ، واردات یا صادرات مشغول هستند؛

– تمامی اشخاص حقیقی و حقوقی که جواز کسب دارند؛

– تمامی اشخاص حقیقی و حقوقی که محلی را برای فعالیتهای تجاری خود در نظر گرفتهاند.

همچنین با تصویب قانون جدید مالیات، مشاغل زیر و همۀ افرادی که برای دریافت پول از درگاه پرداخت استفاده میکنند باید نسبت به درآمدشان مالیات بدهند:

- کسبوکارهای کوچک و خانگی

- فروشگاههای اینترنتی (آنلاین شاپها)

- فروشگاههای اینستاگرامی

- مدرسان دورههای آموزشی آنلاین

- استریمرها و گیمرها

- سایتهای خیریه

- تولیدکنندگان محتوا

- طراحان سایت

- فریلنسرها

- برنامهنویسها

نکته: اگر در حال حاضر از درگاههای پرداخت استفاده میکنید یا قبلاً کد مالیاتی گرفتهاید، لازم نیست که دوباره برای دریافت کد مالیاتی اقدام کنید.

چه افرادی معاف از دریافت کد مالیاتی هستند؟

اشخاص زیر از دریافت کد مالیاتی معاف هستند:

- مساجد و تکایا

- اشخاص حقیقی که کار آن ها فیلمسازی و فعالیت های مرتبط با آن است؛

- اشخاص حقیقی که کار آنها طراحی، خطاطی، نقاشی و گرافیک است؛

- اشخاص حقیقی که کار آنها ترجمۀ انواع کتاب، ویراستاری و نویسندگی است؛

- اشخاص حقیقی که پیمانکار هستند و ارزش پیمانهای سالانۀ آنها کمتر از 5 میلیون تومان است.

چه زمانی باید برای دریافت کد مالیاتی اقدام کنیم؟

تا دو ماه بعد از ثبت شرکت خود موظف هستید که به حوزۀ ادارۀ مالیاتی که به آدرس ثبتشده شرکتتان نزدیک است مراجعه کرده و کد مالیاتی خود را دریافت کنید. روش غیرحضوری و اینترنتی دریافت کد مالیاتی را نیز در ادامه به شما آموزش میدهیم.

چگونه کد مالیاتی بگیریم؟

بر خلاف چیزی که فکر میکنید دریافت کد مالیاتی اصلاً کار سختی نیست؛ فقط باید با دقت و حوصله فرآیند آن را پشت سر بگذارید. در اینجا هم قرار است که قدم به قدم به شما بگوییم که چگونه میتوانید یک کد مالیاتی را از سامانۀ مربوط به آن دریافت کنید.

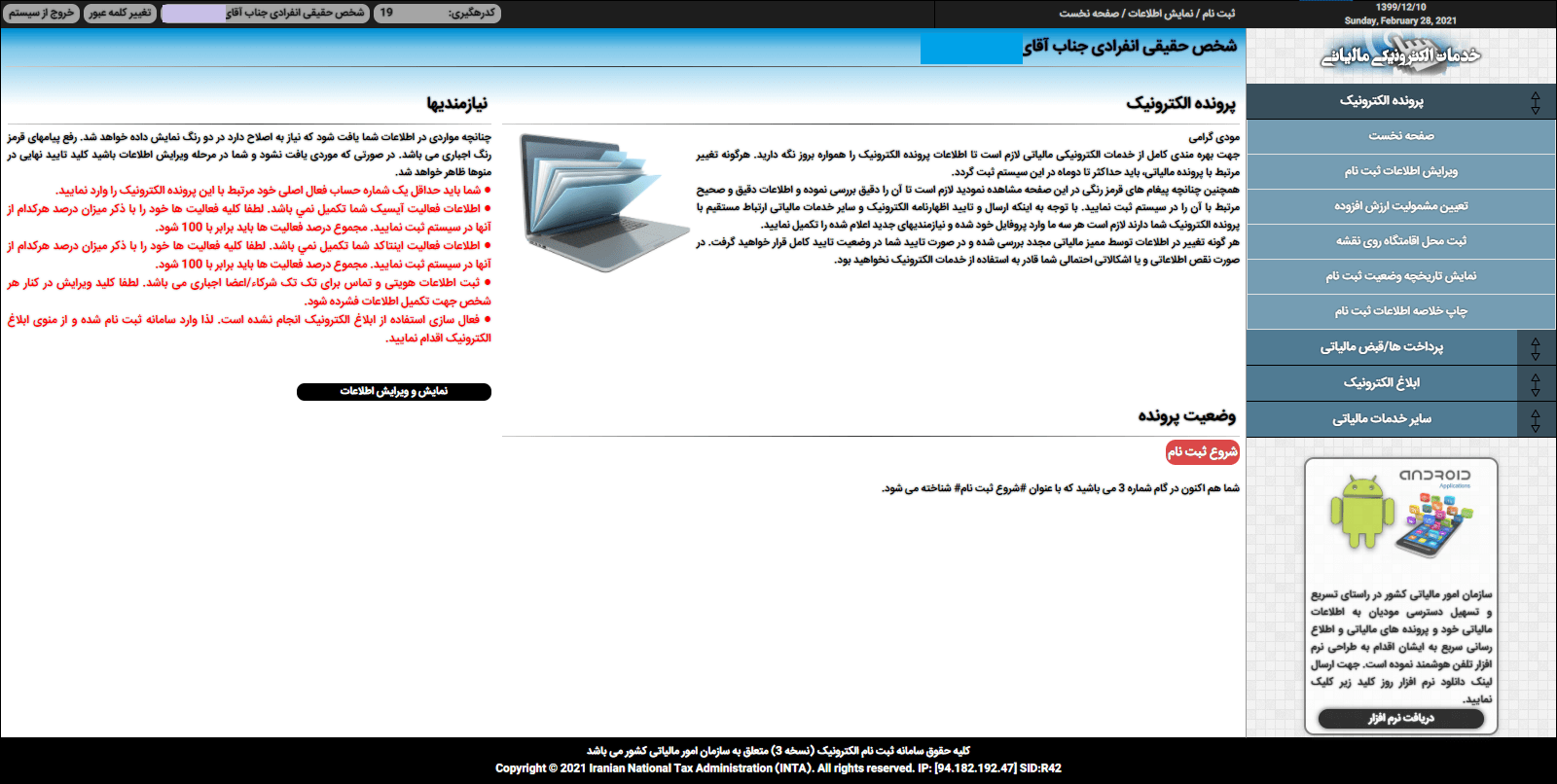

لازم است قبل از اینکه اطلاعات خواستهشده در سامانه را کامل کنید نکاتی که در تصویر زیر آمده را مطالعه کنید تا برای ثبتنام به مشکلی برنخورید.

حالا وقت آن است که قدم به قدم ثبتنام را انجام دهیم.

گام اول: ثبتنام در سامانۀ کد رهگیری مالیاتی

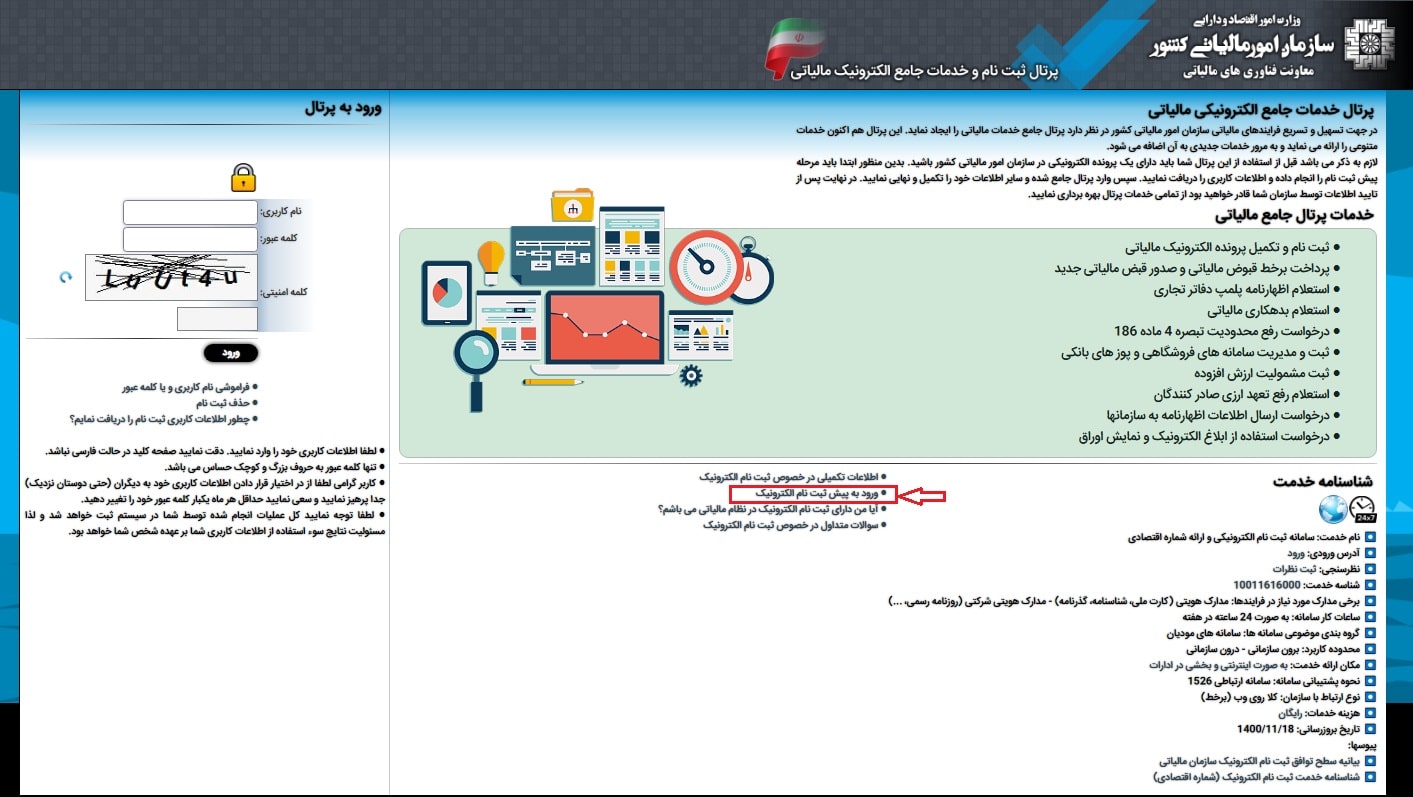

برای دریافت کد مالیاتی اول وارد وبسایت سازمان امور مالیاتی کشور شوید. بعد از ورود به سایت روی گزینۀ «ثبتنام الکترونیک (با داشتن اطلاعات کاربری)» کلیک کنید.

نکته: تمامی مراحل ثبتنام کد مالیاتی رایگان است و هیچ هزینهای ندارد.

بعد از اینکه روی گزینۀ ثبتنام کلیک کردید وارد صفحۀ زیر میشوید. در این صفحه باید روی گزینۀ «ورود به پیشثبتنام الکترونیک» کلیک کنید. این گزینه را در تصویر زیر مشخص کردهایم.

حالا وارد صفحۀ پیش ثبتنام میشوید. در صفحۀ پیش ثبتنام باید اطلاعات خواستهشده را وارد کنید. در کادر اول صفحه، عبارت موجود در تصویر را وارد کنید. در کادر دوم هم باید نوع مودی را از لیست موجود انتخاب کنید. در لیست مودیها چهار گزینۀ حقیقی، تبعه خارجی، حقوقی و تشکل قانونی وجود دارد. طبق راهنمای زیر یکی از چهار گزینۀ موجود را انتخاب کنید:

- اگر کسبوکارتان شخصی است و شرکت ثبت نکردهاید، گزینۀ حقیقی را انتخاب کنید.

- اگر تابعیت ایران را ندارید، گزینۀ تبعه خارجی را انتخاب کنید.

- اگر شرکت رسمی دارید یا جزو افراد حقوقی هستید باید گزینۀ حقوقی را انتخاب کنند.

- اگر هم یک سازمان مردمنهاد (NGO) دارید، باید گزینۀ تشکل قانونی را انتخاب کنید.

در کادر بعدی هم شمارۀ ملی، شناسۀ ملی یا کد فراگیر را وارد کنید. شمارۀ ملی همان کد ملی است و اشخاص حقیقی باید آن را وارد کنند. شناسۀ ملی ویژۀ اشخاص حقوقی است. اتباع خارجی نیز برای دریافت کد رهگیری باید کد فراگیر داشته باشند.

حالا که این صفحه تکمیل شد روی گزینۀ «ورود به ثبتنام» کلیک کنید تا وارد مرحلۀ بعد شوید.

گام دوم: پیش ثبتنام کسبوکار جدید

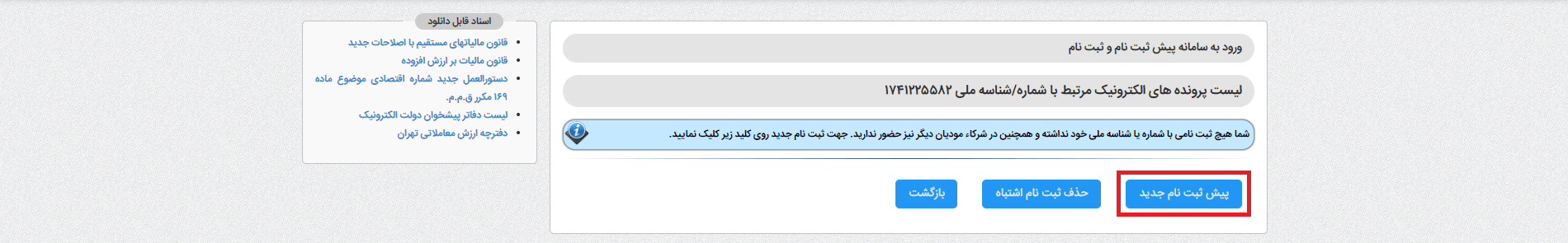

در گام دوم دریافت کد مالیاتی صفحۀ زیر برای شما باز میشود. اگر قبل از این در سامانۀ سازمان امور مالیاتی ثبتنام کرده باشید لیست کسبوکارهای شما در این صفحه نشان داده میشود. اگر هم ثبتنام نکرده باشید مثل تصویر زیر هیچ ثبتنامی نمیبینید. پس برای ثبتنام روی گزینۀ «پیش ثبتنام جدید» کلیک کنید.

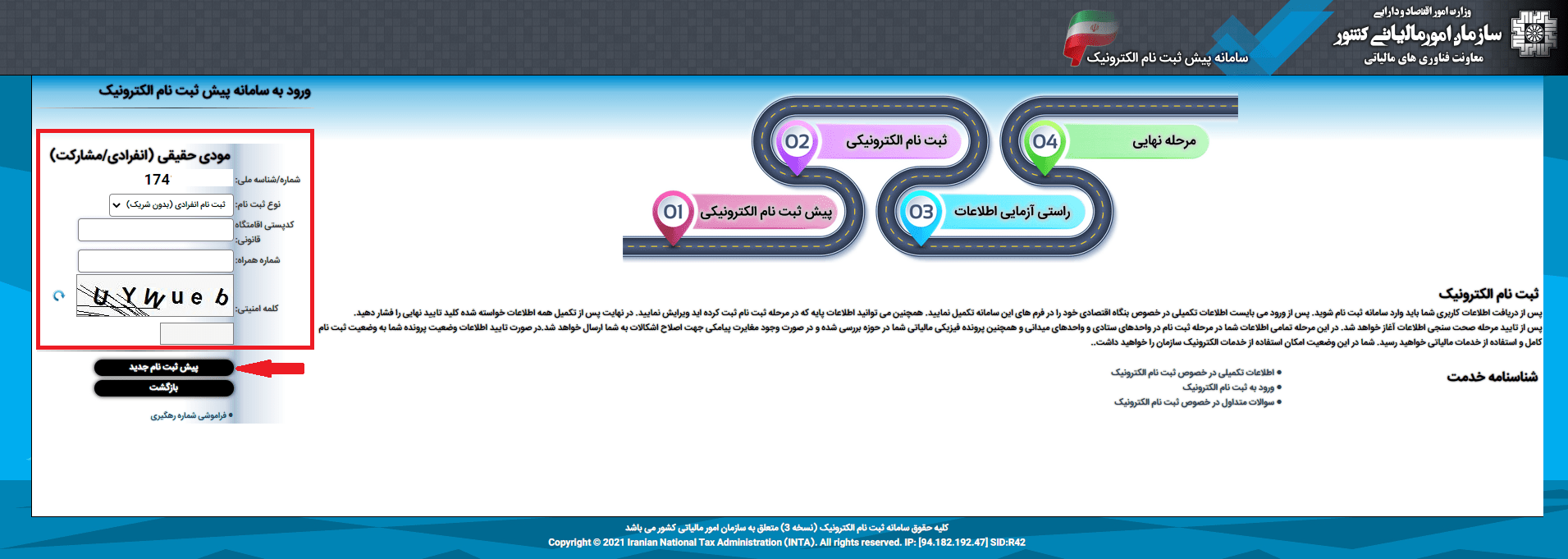

همانطوری که تا اینجای کار ساده پیش رفت از اینجا به بعد هم ساده است. در این بخش و در سمت چپ صفحۀ جدیدی که برای شما باز میشود باید کادرهای مشخصشده را با اطلاعات صاحب کسبوکار تکمیل کنید.

در کادر اول لازم است تا نوع ثبتنام را انتخاب کنید. دو گزینه برای انتخاب در این قسمت وجود دارد:

- اگر تنها مالک کسبوکارتان هستید، گزینۀ ثبتنام انفرادی را انتخاب کنید.

- اگر هم کسبوکارتان شراکتی است و حداقل یک شریک دارید، گزینۀ مشارکت را انتخاب کنید.

در کادر دوم باید کدپستی محل کسبوکارتان را وارد کنید. در کادر سوم نیز شمارۀ موبایل خودتان را وارد کنید و در نهایت کلمه امنیتی را در کادر آخر بنویسید. بعد از کاملکردن فرم، یک بار آن را بررسی کنید تا خطایی نداشته باشید و بعد روی گزینۀ «پیش ثبتنام جدید» کلیک کنید.

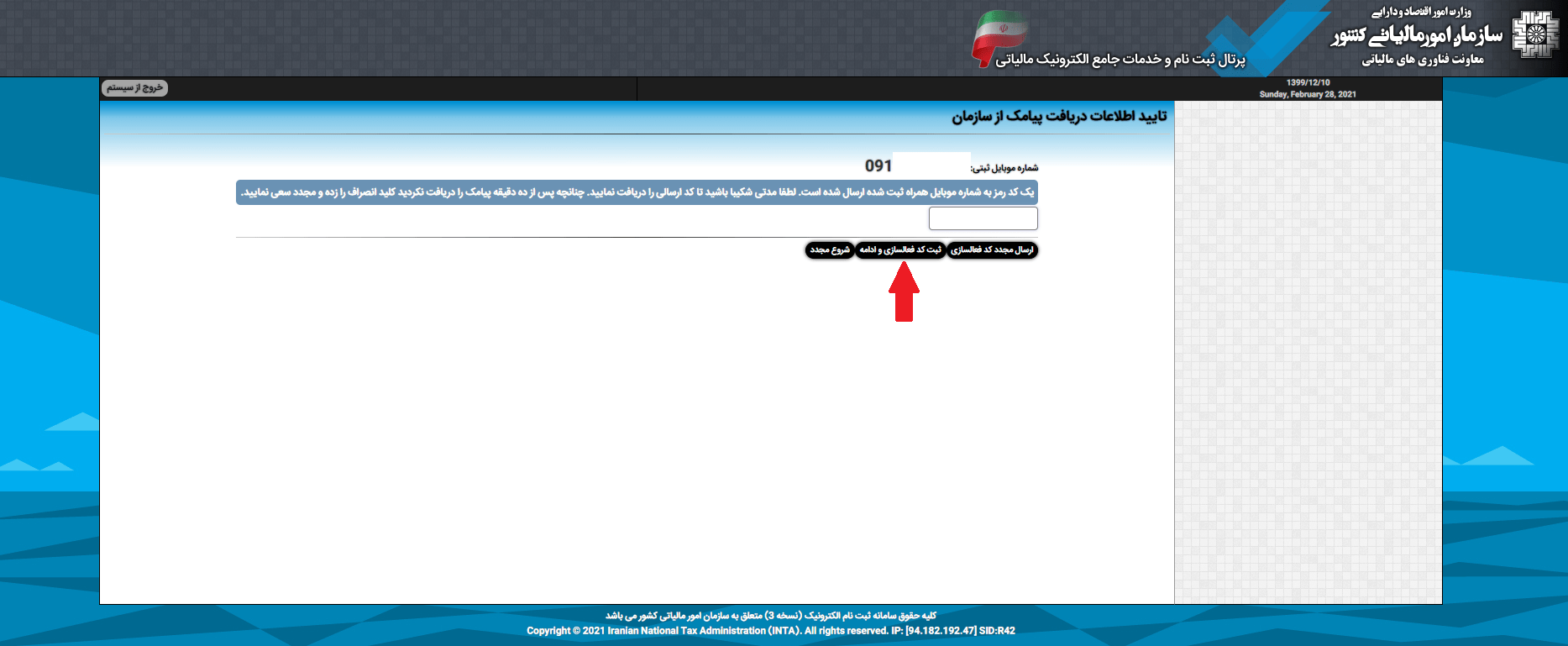

حالا وقت آن است که شمارۀ موبایلتان را تایید کنید. اگر موبایلتان را چک کنید میبینید که یک کد چهار رقمی برای شما پیامک شده که باید آن را در کادر مشخصشده وارد کنید. بعد از نوشتن کد هم روی «گزینۀ ثبت کد فعالسازی و ادامه» کلیک کنید.

نکته: اگر بعد از 10 دقیقه پیامکی دریافت نکردید روی گزینۀ «ارسال مجدد کد فعالسازی» کلیک کنید تا دوباره کد برای شما ارسال شود.

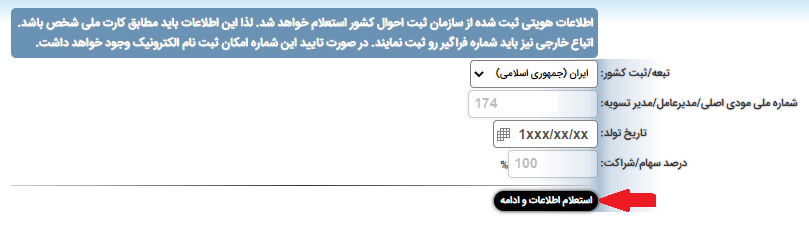

این قسمت هم ساده است و فقط باید با دقت مشخصات خودتان را بر اساس اطلاعات کارت ملی وارد کنید. در کادر اول کشوری را انتخاب کنید که تابعیت آن را دارید. اگر ایرانی هستید کشور ایران و اگر اتباع سایر کشورها هستید باید کشور تابعۀ خودتان را انتخاب کنید. در کادر بعدی نیز تاریخ تولد خودتان را انتخاب کنید. برای رفتن به مرحلۀ بعدی هم روی گزینۀ «استعلام اطلاعات و ادامه» کلیک کنید.

به همین سادگی 2 مرحله از ثبتنام کد مالیاتی را پشت سر گذاشتید. حالا آماده باشید که به سراغ کارهای باقیمانده برویم.

گام سوم: رفع نواقص پیش ثبتنام مالیاتی

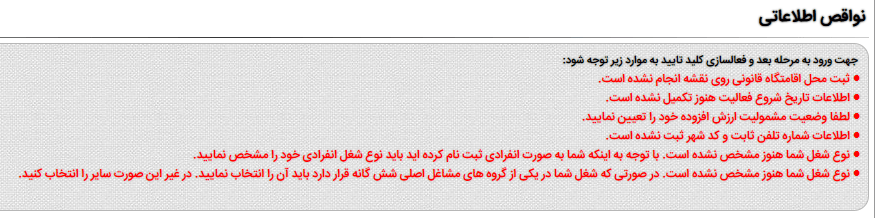

در قسمت بعدی اطلاعات شما استعلام شده و میتوانید موارد ثبتشده در پایگاه دادۀ سازمان امور مالیاتی را ببینید. در پایین صفحه هم قسمتی با عنوان نواقص اطلاعاتی میبینید. در این قسمت موارد قرمز رنگ نواقص پروندۀ مالیاتی شما هستند که باید آنها را برطرف کنید. این نواقص مثل تصویر زیر مشخص شدهاند.

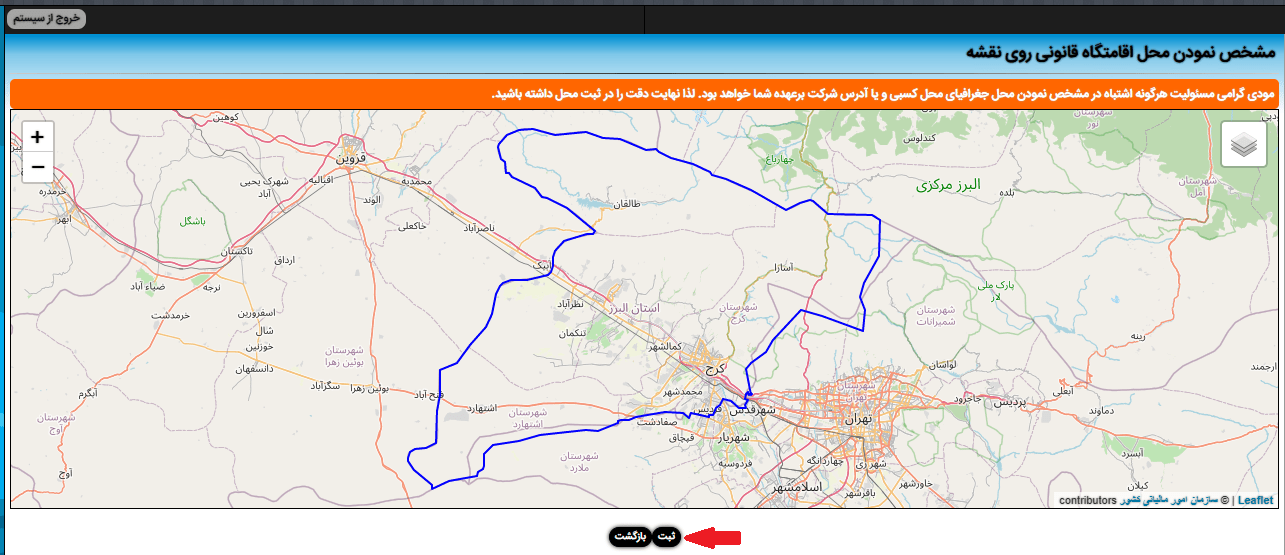

برای برطرفکردن نواقص اطلاعاتی فقط لازم است که روی این گزینهها کلیک کنید و اطلاعات خواستهشده را در سامانه ثبت کنید. وقتی روی اولین گزینه کلیک کنید یک نقشه برای شما باز میشود که باید محل کسبوکارتان را روی آن مشخص کنید.

نکته: محل کسبوکار حتما لازم نیست مغازه یا واحد تجاری باشد. اگر کسبوکار خانگی دارید باید آدرس منزلتان را ثبت کنید.

بعد از این که محل کسبوکار خود را روی نقش مشخص کردید روی گزینۀ «ثبت» کلیک کنید.

در ادامه دوباره به صفحۀ اطلاعات پروندۀ مالیاتی برمیگردید. باز هم به قسمت نواقص اطلاعاتی بروید و اگر نواقصی وجود دارد روی یکی از گزینههای آن کلیک کنید و آن نقص را برطرف کنید. این کار را تا جایی انجام دهید که دیگر گزینهای در قسمت نواقص پروندۀ مالیاتی شما دیده نشود.

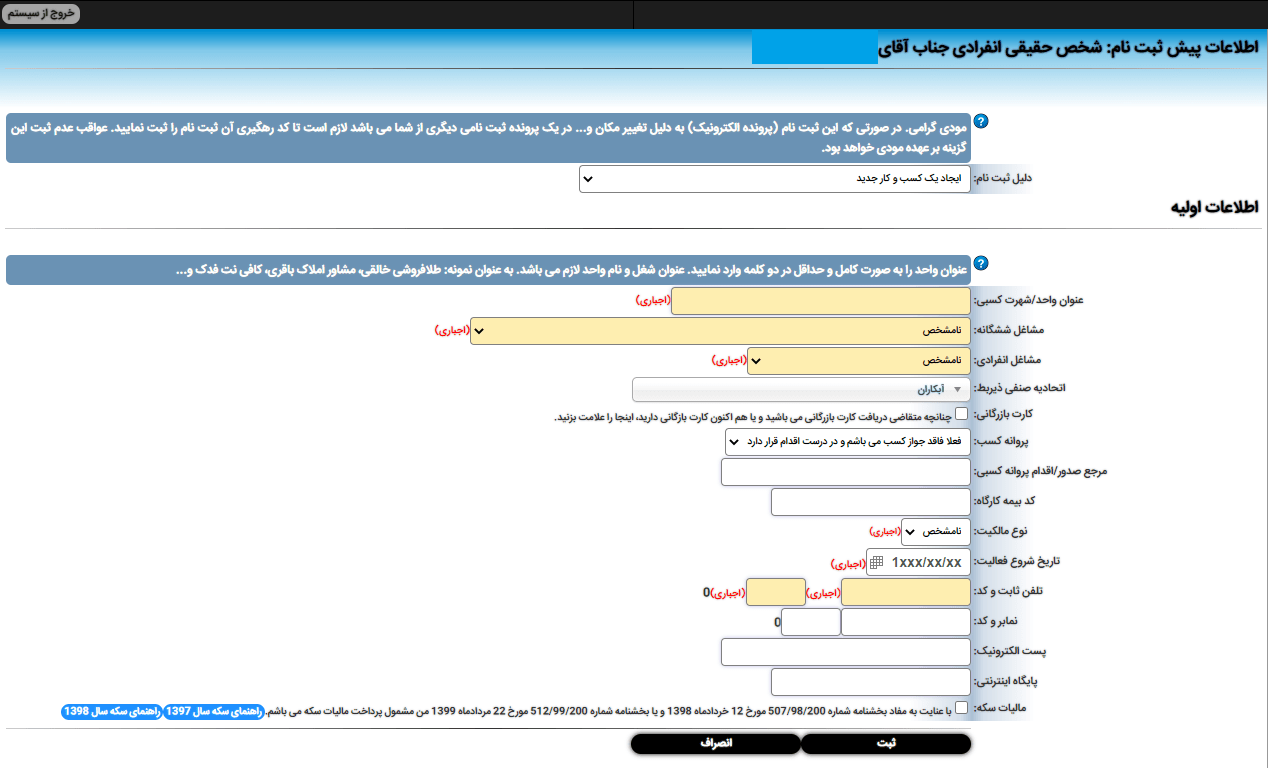

در اینجا یک مثال دیگر از نواقص اطلاعاتی را بررسی میکنیم. اگر مشخصات کسبوکار شما نقصی داشته باشید با کلیک روی گزینۀ آن وارد صفحۀ زیر میشوید.

در این فرم باید تمامی اطلاعات مربوط به کسبوکارتان را وارد کنید. اول در بالای صفحه و در قسمت دلیل ثبتنام یک گزینه را انتخاب کنید. این بخش دو گزینه دارد: گزینۀ اول برای به ثبت کسبوکار جدید است و گزینۀ دوم برای انتقال یا ویرایش کسبوکاری است که پیش از این در سامانه ثبت کردهاید. اگر گزینۀ دوم را انتخاب کنید باید کد رهگیری ثبتنام قبلی را داشته باشید و آن را در کادر بازشده بنویسید.

برای ثبت کسبوکار جدید هم باید در اولین کادر نام کسبوکارتان را بنویسید. در دو کادر بعدی باید نوع کسبوکارتان را انتخاب کنید. اگر کسبوکارتان جزو هیچکدام از این دو دسته نبود گزینۀ سایر را انتخاب کنید. همچنین اگر کسبوکار انفرادی دارید و هیچکدام از گزینهها نوع کسبوکار شما را مشخص نمیکند، باید گزینۀ سایر را انتخاب کنید.

در کادر بعدی نیز باید اتحادیۀ صنفی کسبوکار، اطلاعات مربوط به پروانۀ کسب و کد بیمۀ کارگاه خود را وارد کنید. در صورتی که کسبوکار کوچک و خانگی دارید، پُرکردن این قسمت واجب نیست اما اگر مجوز و اطلاعات لازم را دارید حتماً این کادرها را را با دقت تکمیل کنید.

انتخاب نوع مالکیت محل کسبوکار هم ضروری است. از بین گزینههای موجود در این بخش باید نوع محل فعالیتتان را انتخاب کنید. در ادامه نیز تاریخ شروع فعالیت، شماره تلفن ثابت و کد شهر محل فعالیتتان را ثبت کنید. قسمتهای مربوط به شمارۀ نمابر، پست الکترونیکی و آدرس سایت (پایگاه اینترنتی) ضروری نیستند و اگر مایل بودید آنها را تکمیل کنید. در پایان و بعد از پُرکردن فرم روی دکمۀ «ثبت» کلیک کنید.

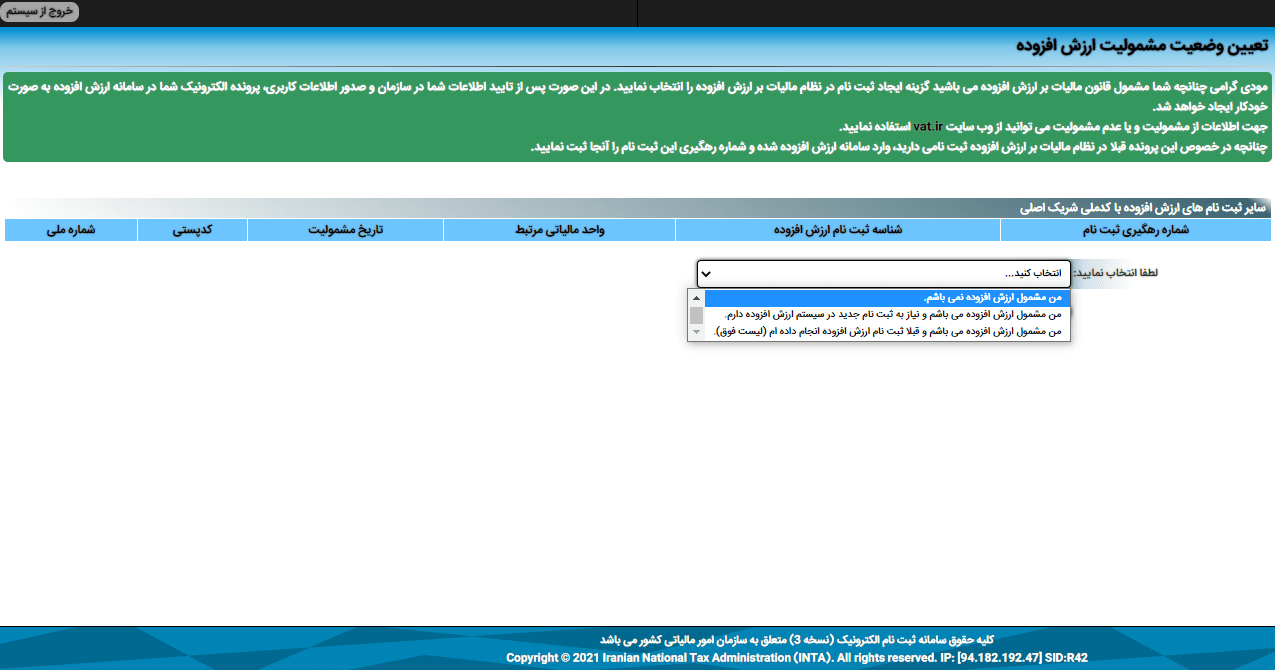

بعد از اینکه اطلاعات کسبوکارتان را ویرایش کردید دوباره به صفحۀ اطلاعات پایه ثبتنام برمیگردید. اگر وضعیت مشمولیت ارزش افزوده خود را تعیین نکرده باشید سامانه از شما میخواهد که آن را تکمیل کنید. برای این کار روی گزینۀ آن در قسمت نواقص اطلاعاتی کلیک کنید. با این کار به صفحۀ زیر وارد میشوید.

در این قسمت سه گزینه را میبینید که باید یکی از آنها را با توجه به وضعیت کسبوکارتان انتخاب کنید. اگر کسبوکار شما مشمول ارزش افزوده نیست، گزینۀ اول را انتخاب کنید. اگر مشمول مالیات ارزش افزوده هستید اما تا حالا برای انجام آن اقدام نکردهاید گزینۀ دوم را انتخاب کنید. اگر هم مشمول مالیات ارزش افزوده هستید و برای پرداخت آن اقدام کردهاید گزینۀ سوم را انتخاب کنید.

اگر گزینۀ سوم را انتخاب کنید یک کادر جدید برای شما باز میشود که باید شناسۀ ثبتنام در ارزش افزوده را وارد کنید.

در آخر و بعد از کاملکردن این بخش روی دکمۀ ثبت کلیک کنید تا این مرحله هم به خوبی و خوشی تمام شود.

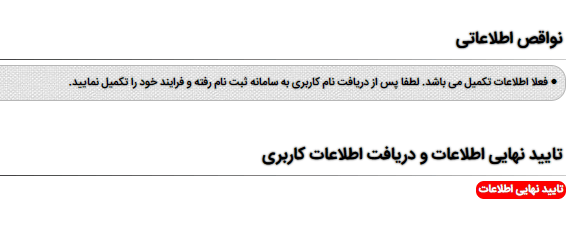

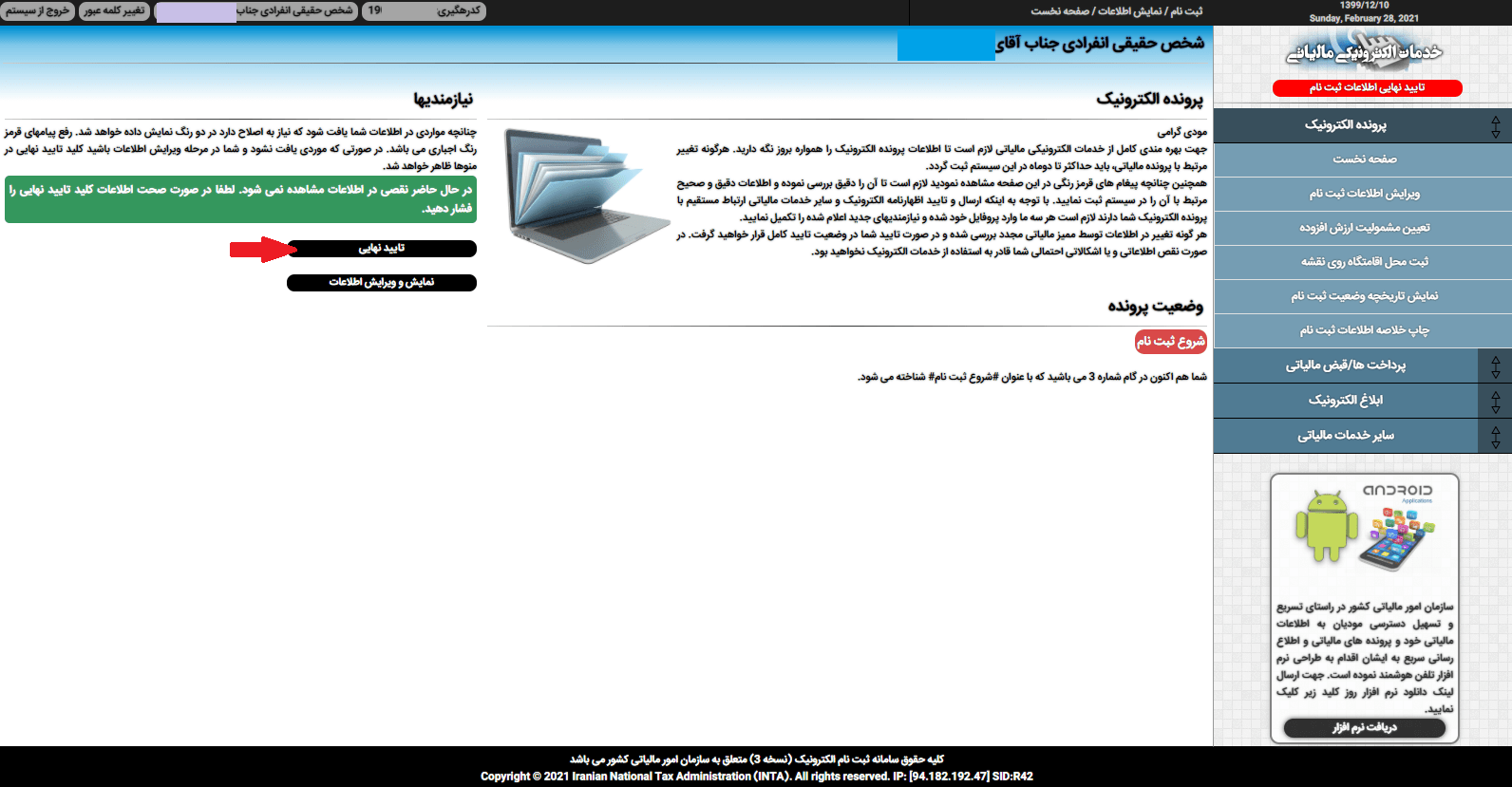

حالا دوباره به صفحۀ ثبت اطلاعات برمیگردید. اگر همچنان نقصی در پروندۀ مالیاتی شما وجود داشته باشد باید روی هر یک از آنها کلیک کنید و اطلاعات خواستهشده را تکمیل کنید. اگر هم در این قسمت نقصی دیده نمیشد، گزینۀ قرمز رنگ «تایید نهایی» مثل تصویر زیر برای شما نمایش داده میشود.

پیشنهاد میکنیم یک بار دیگر اطلاعات این صفحه را با دقت بخوانید تا اگر مشکلی داشت آن را برطرف کنید.

حالا صفحهای برای شما باز میشود که تمامی اطلاعات کسب وکارتان را برای شما نمایش میدهد. اگر اطلاعات درست است روی گزینۀ «تایید اطلاعات و دریافت کد رهگیری» کلیک کنید تا وارد مرحلۀ بعد شوید.

در اینجا و در قسمت بالای صفحه یک کد ده رقمی را میبینید. این کد شماره پیگیری شماست که باید آن را در جایی یادداشت کنید. در قسمت پایین این صفحه هم اطلاعاتی که وارد سامانه کردهاید برای شما نمایش داده میشود. تبریک میگوییم! تا اینجا مرحلۀ پیش ثبتنام شما تکمیل شده و باید منتظر تایید اطلاعات خود از طرف سازمان امور مالیاتی باشید.

گام چهارم: دریافت پیامک تایید اطلاعات از سامان امور مالیاتی

اگر اطلاعاتی که در مرحلۀ پیش ثبتنام وارد کردهاید درست باشد و از طرف سازمان امور مالیاتی تایید شود، این سازمان یک پیامک حاوی نام کاربری و رمز عبور برای شما ارسال میکند. نمونۀ این پیامک را در عکس زیر میتوانید ببینید:

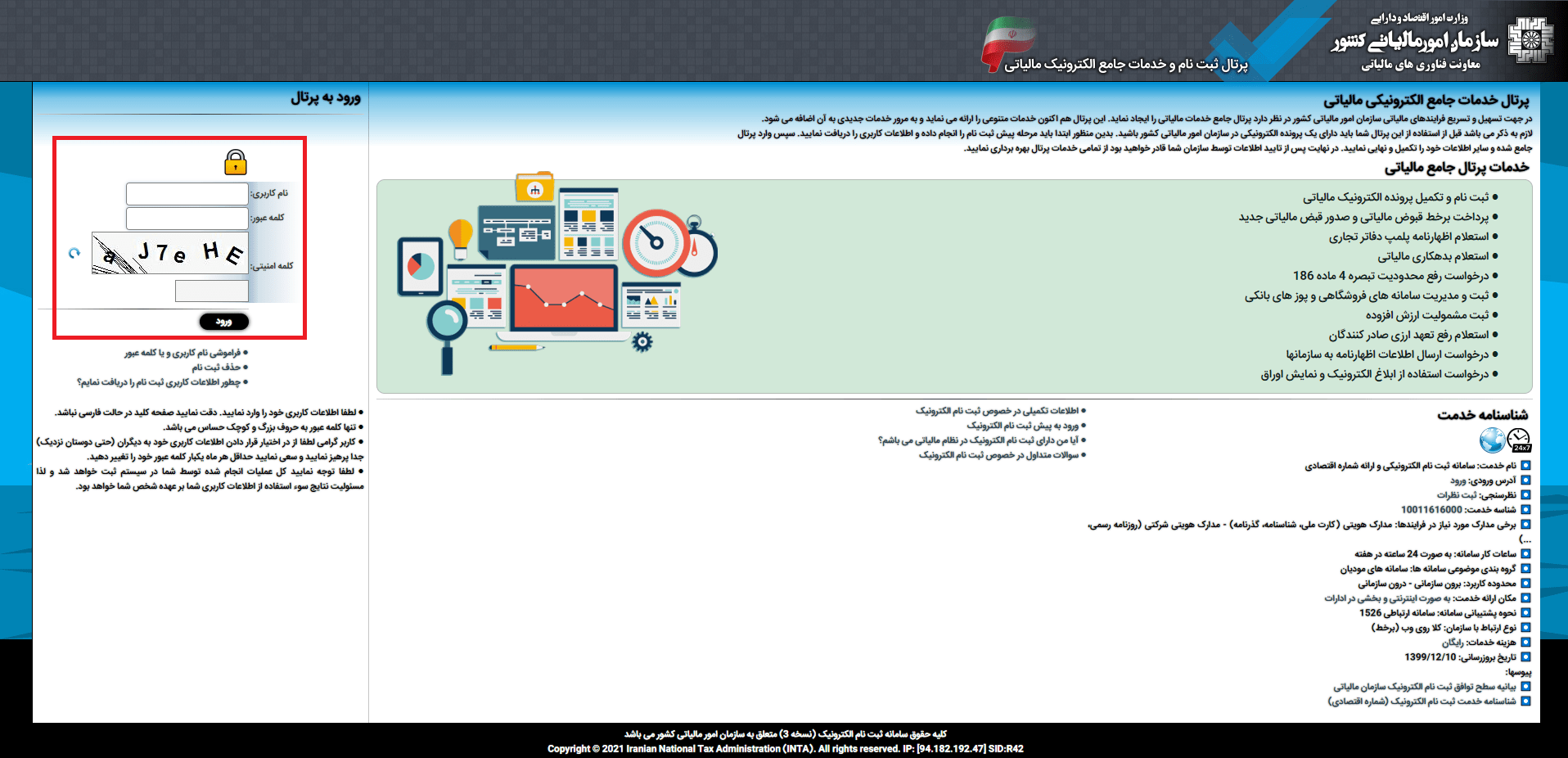

گام پنجم: ورود به سامانۀ ثبتنام شمارۀ اقتصادی

بعد از اینکه نام کاربری و رمز عبور خود را دریافت کردید به پرتال خدمات الکترونیکی مالیاتی بروید و اطلاعاتی که برایتان پیامک شده است را در کادرهای ستون سمت چپ صفحه وارد کنید. در آخر هم روی گزینۀ «ورود» کلیک کنید.

گام ششم: تکمیل نیازمندیهای پروندۀ مالیاتی

بعد از ورود به حساب کاربری خودتان صفحهای مثل عکس زیر میبینید. در ستون سمت چپ صفحه، اطلاعات خواستهشده با رنگ قرمز مشخص شدهاند. روی هر کدام از این موارد کلیک کنید و آنها را اصلاح کنید تا پروندۀ شما کامل شود.

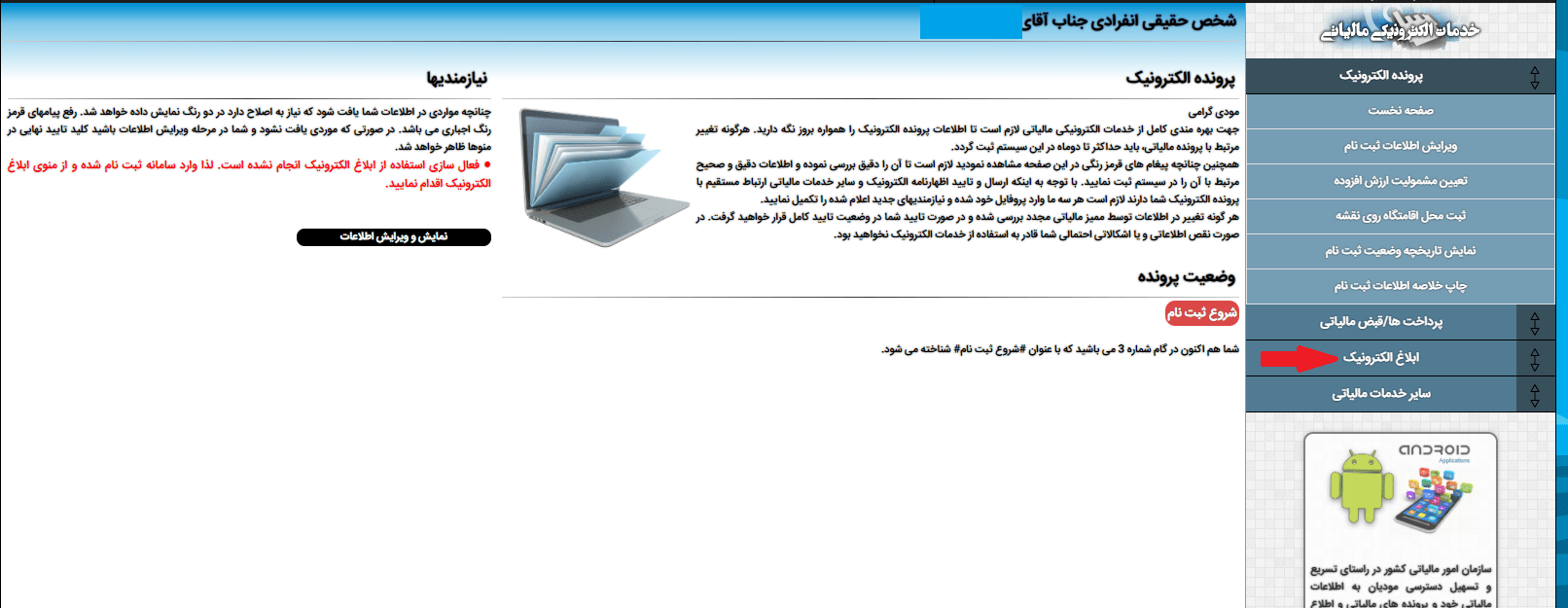

بعد از این مرحله برای ادامۀ روند تشکیل پرونده روی گزینۀ «ابلاغ الکترونیک» در ستون سمت راست کلیک کنید و گزینۀ «درخواست ابلاغ الکترونیک» انتخاب کنید.

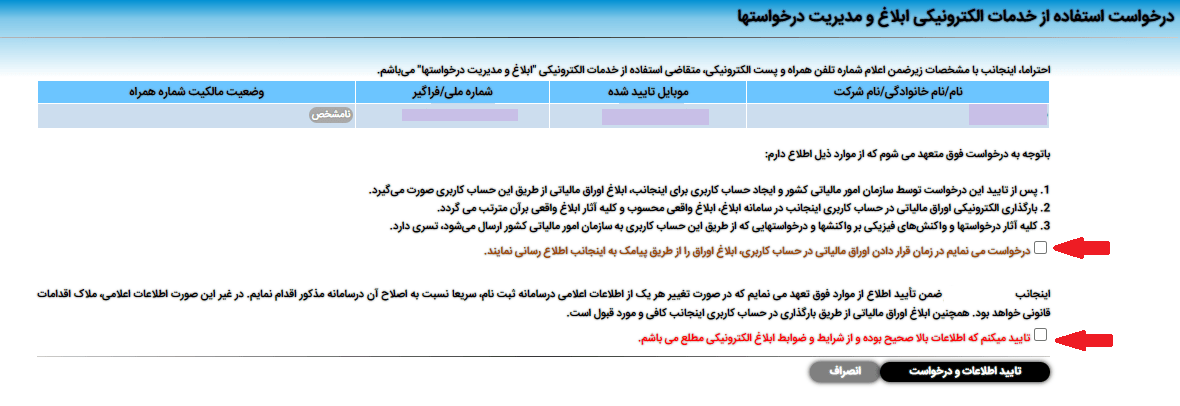

با انتخاب گزینۀ درخواست ابلاغ الکترونیکی صفحهای مثل عکس زیر برای شما باز میشود. موارد نوشتهشده در این صفحه را مطالعه کنید و دو مربع خالی موجود در این صفحه را علامت بزنید. بعد از این کار روی گزینۀ «تایید اطلاعات و درخواست» کلیک کنید. صفحۀ بعد یک کادر سبز رنگ را به شما نمایش میدهد. زیر این کادر روی دکمه «بازگشت» کلیک کنید.

برای ادامۀ کار روی گزینۀ «صفحۀ نخست» از منوی سمت راست کلیک کنید تا به صفحۀ اصلی سامانه برگردید. اگر مراحل قبل را درست انجام داده باشید، صفحۀ اصلی سامانه را به شکل زیر میبینید. در این صفحه داخل کادر سبز رنگ سمت چپ نوشته شده که هیچ نقصی در پرونده شما نیست. اینجا باید روی گزینۀ «تایید نهایی» کلیک کنید.

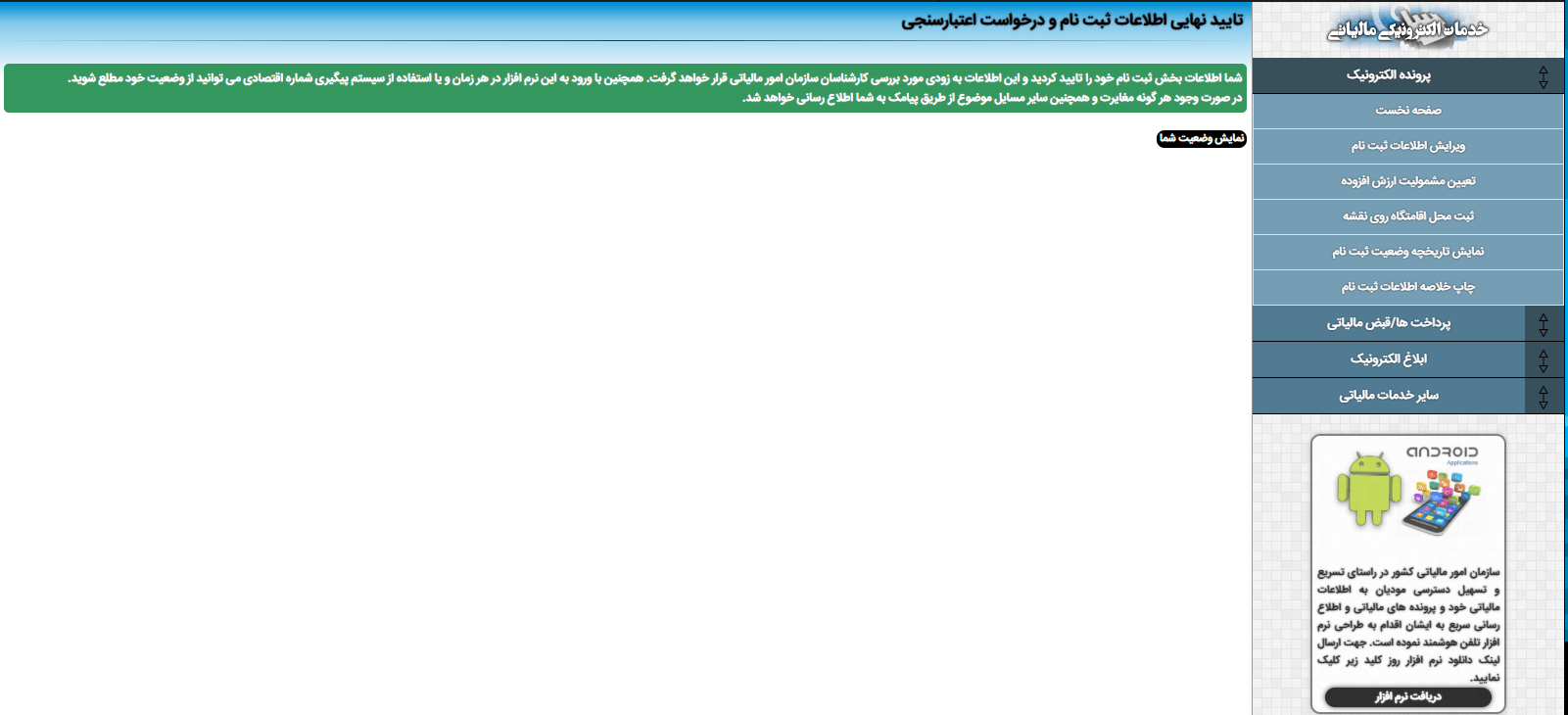

بعد از انجام کارهای بالا صفحۀ جدیدی برایتان باز میشود که تمامی اطلاعات دریافت شده از شما در آن وجود دارد. یک بار دیگر اطلاعات شخصی و اطلاعات کسبوکارتان را چک کنید. اگر مشکلی نبود روی گزینۀ «تایید اطلاعات» کلیک کنید. در ادامه هم صفحهای مثل عکس زیر برایتان باز شده و یک پیامک هم برای شما ارسال میشود.

خُب خسته نباشید! تا اینجا مراحل ثبتنام کد مالیاتی را بهطور کامل انجام دادید و حالا باید منتظر بمانید تا سازمان امور مالیاتی پروندۀ شما را بررسی کند. نتیجه این بررسی با ارسال پیامک به شما اعلام میشود.

بعد از دریافت کد مالیاتی باید چه کار کنیم؟

همانطور که در ابتدای مقاله هم گفتیم داشتن کد مالیاتی برای گرفتن درگاه پرداخت ضروری است. بنابراین بعد از اینکه کد مالیاتی خود را دریافت کردید باید آن را به سرویس ارائهدهندۀ درگاه پرداخت مورد نظر خود ارائه کنید. با این کار درگاه پرداخت شما فعال میشود و بهراحتی هم میتوانید آن را به وبسایت خود متصل کنید.

برای پرداخت مالیات هم جای نگرانی نیست چون به میزان سود شما از کسبوکارتان مالیات دریافت میشود.

در پایان از شما میخواهیم …

در این مقاله سعی کردیم هر چیزی که باید دربارۀ کد مالیاتی، کاربرد و نحوۀ اخذ آن بدانید را به شما بگوییم. از آنجایی که قوانین جدید مالیاتی داشتن کد مالیاتی را برای کسبوکارهای اینترنتی ضروری میداند، از شما میخواهیم این مقاله را برای افرادی که در این حوزه فعالیت میکنند ارسال کنید. همچنین اگر در گرفتن کد مالیاتی خود به مشکلی برخوردید میتوانید در قسمت نظرات همین مطلب سؤالات خود را مطرح کنید تا در اسرع وقت به آنها پاسخ دهیم.